- 목차 (Content)

지난번에 우리는 저 PER 투자에 대해 알아보았다.

퀀트투자 전략(1) - 저 PER 지표

앞서 우리는 퀀트투자가 어떤건지, 대략적인 장단점에 대해 알아보았다. 퀀트투자란 무엇인가? (tistory.com) 퀀트투자란 무엇인가? 이번에 퀀트투자 게시판을 추가하고 내가 해오고있는 퀀트

metroking.tistory.com

그렇다면 PER과 양대산맥을 이루는 PBR은 과연 어떤 투자결과가 나올까??

PBR은 시가총액을 순자산으로 나눈 값으로 PER과 마찬가지로 PBR이 낮은 종목은 저평가되었다고 한다.

예를들어 PBR이 0.5인 기업은 시가총액보다 순 자산이 2배 많은 기업이라서 그 기업을 산 뒤 청산할 경우

시가총액의 2배의 이익을 볼 수 있기때문에 저평가 된 주식이라는 것이다.

하지만 실제로 그 회사를 사서 매각할 경우 현금성 자산의경우 잔존가치의 100%를 다 받을 수 있지만

공장설비나 재고품등은 100% 다 받을 수 없기때문에 이러한 것을 알고 투자해야 한다.

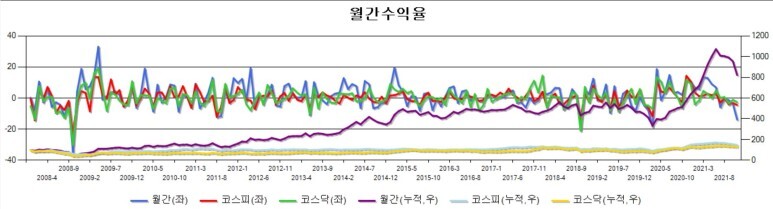

아래는 저 PBR종목을 20종목 매수해서 반년에 한번씩 종목교체를 했을때의 투자 결과이다.

연 복리수익률 16%에 MDD 50%가 나옴을 확인할 수 있다. 저PER투자와 마찬가지로 저 PBR투자도 2016~2020년까지 횡보구간이었음을 그래프에서 확인할 수 있다.

다음은 저 PCR, PSR 투자에 대해 알아보자.

PCR,PSR도 PER, PBR과 함께 대표적인 저평가를 확인하는 지표이다.

PCR은 주가를 주당현금흐름으로 나눈 값으로 현재 기업의 자금조달능력이나 기업의 현금흐름을 평가할 때 사용한다. 이 지표 역시 낮을수록 저평가된 주식이라 할 수 있다.

PSR은 시가총액을 매출액으로 나눈 값으로 필립피셔의 아들인 켄피셔가 고안한 지표로 PSR이 낮을수록 저평가된 주식이라고 할 수 있다.

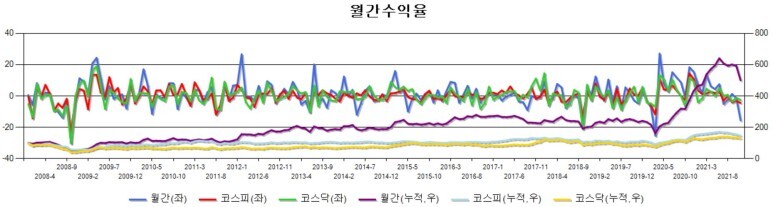

저 PCR, PSR의 투자결과는 아래와 같다.

저 PCR 투자는 연평균수익률 12.2% MDD 53.4가 나옴을 확인할 수 있다. 이 지표는 PER, PBR보다 좀더 긴 2013년도부터 2020년도까지 거의 횡보했음을 확인할 수 있다. 이렇게 장기간 횡보를 할 경우 투자를 유지하기 정말 힘들다.

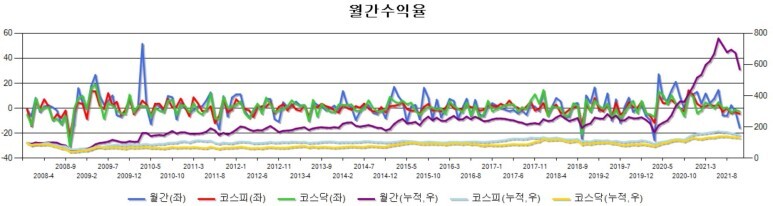

저 PSR 반기 리밸런싱 결과

저 PSR 투자는 연평균 13.2%, MDD 50.7%임을 확인할 수 있고, 15년후반부터 2020년까지 횡보하였음을 알 수 있다.

앞서 본 PER,PBR,PCR,PSR의 반기리밸런싱 결과를 종합해보면 아래와 같다.

|

투자지표

|

연평균 수익률

|

MDD

|

횡보기간

|

|

PER

|

12.5

|

49.6

|

2016~2020

|

|

PBR

|

16.2

|

50.9

|

2016~2020

|

|

PCR

|

12.2

|

53.4

|

2013~2020

|

|

PSR

|

13.2

|

50.7

|

2015~2020

|

PBR의 연평균수익률이 3~4%정도 높고 나머지는 모두 비슷한것을 확인할 수 있다. 위의 결과를 토대로 보면 여태까지 우리나라에선 PBR지표가 가장 성적이 좋았고, 4지표 모두 저평가지표를 20종목씩 투자했을 경우 수익률이 코스피지수보다 높으며 최대손실은 50%정도 나왔음을 확인할 수 있다.

오늘까지 PER, PBR, PCR, PSR지표 각각 저평가된 주식들을 투자할 시 어떤 결과가 나오는지 알아보았다.

그렇다면 위의 지표들을 섞어서 투자해보면 어떤 결과가 나올까??

다음에 위의 지표들을 섞어서 투자할 경우 어떤 결과가 나오는지 알아보자.

'주식 > 퀀트투자' 카테고리의 다른 글

| 퀀트 투자 결과 및 리밸런싱(2022.04.15) (0) | 2022.05.31 |

|---|---|

| 퀀트투자 전략(3) - 계량지표 콤보 전략 (0) | 2021.12.31 |

| 퀀트투자 전략(1) - 저 PER 지표 (0) | 2021.12.24 |

| 퀀트투자란 무엇인가? (0) | 2021.12.23 |

| 퀀트투자 결과 및 리밸런싱 (0) | 2021.12.15 |