- 목차 (Content)

앞서 우리는 퀀트투자가 어떤건지, 대략적인 장단점에 대해 알아보았다.

퀀트투자란 무엇인가?

이번에 퀀트투자 게시판을 추가하고 내가 해오고있는 퀀트투자의 결과를 올렸다. 내가 처음 퀀트투자를 시작한 16년쯤만 하더라도 지금처럼 퀀트투자가 대중적(?)이진 않았지만 지금은 그 당시

metroking.tistory.com

이제 본격적으로 어떤 퀀트투자 전략들이 있는지에 대해 알아보자.

먼저 주식투자하는데 있어 공부하다보면 흔히 PER, PBR 이란 용어를 먼저 접하게 될 것이다.

PER은 시가총액을 순이익으로 나눈 값으로 보통 PER값이 낮은 종목들이 저평가되었다고 하고

PBR은 시가총액을 순자산으로 나눈 값으로 PER과 마찬가지로 PBR이 낮은 종목은 저평가되었다고 한다.

가치투자를 하는 사람들이 흔히 저평가된 종목을 사라고 하는데 그렇다면 PER이 낮은 종목들을 사게된다면 어떤 결과가 나올까??

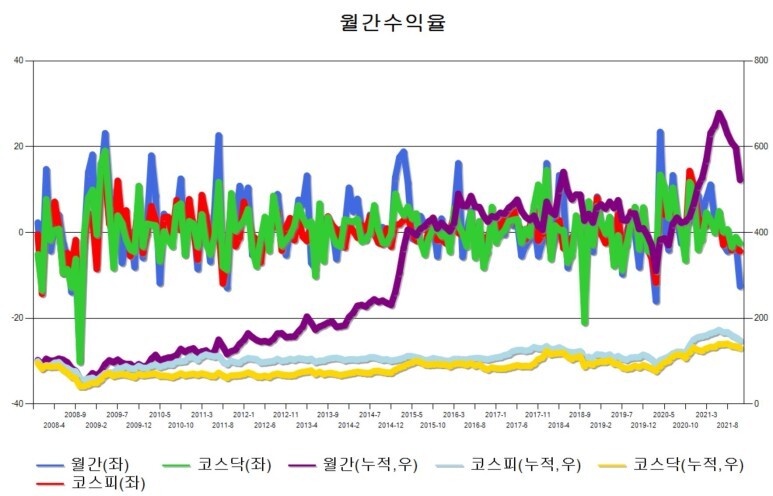

아래는 저 PER종목을 20종목 매수해서 반년에 한번씩 종목교체를 했을때의 투자 결과이다.

여기서 운용기간은 2007~2021년12월15일 까지고 리밸런싱은 5월, 11월에 리밸런싱한 기준이다.

보는바와같이 연평균 수익율이 12.5%가 나오고 최대 하락율은 49.6%나 된다. 계속 투자를해왔으면 연평균 12.5%의 성과가 나오지만 계좌가 반토막나는 시련의 구간도 거치게 된다는 것이다.

맨아래 하늘색, 노란색이 코스피, 코스닥지수의 누적수익율이고 보라색이 해당 전략의 누적 수익율인데 코스피와 코스닥 지수대비 월등하게 높은 수익을 거둔것을 눈으로 확인할 수 있다. 또한 여기서 눈여겨 볼 점은 2016년 8월부터 2020년 10월정도까지 4년동안 이 전략이 수익이 거의 안나고 횡보했음을 확인할 수 있다. 백테스트를 할때 이렇게 해당 전략이 어느정도 안통할 수 있는지 확인해보는것이 매우 중요하다

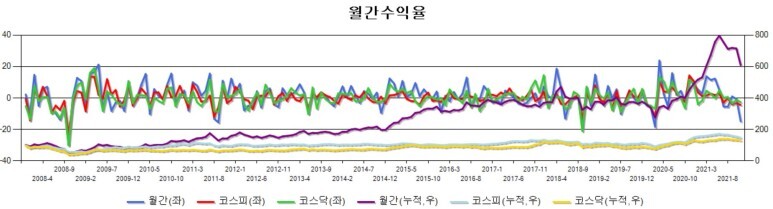

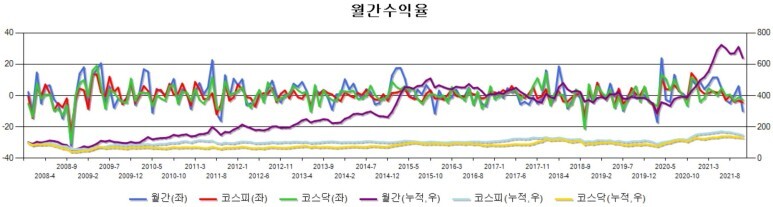

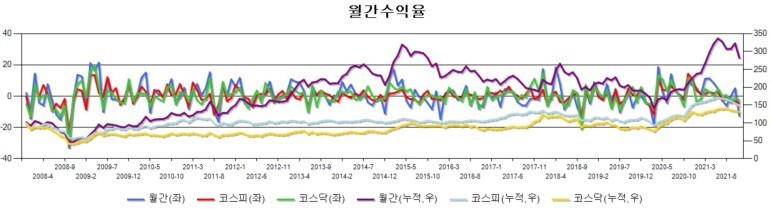

그렇다면 리밸런싱구간을 바꾸면 어떤 결과가 나오는지 한번 비교해보자

정리해보면 아래 표와 같다

|

리밸런싱 주기

|

수익률

|

MDD

|

|

매월

|

7.7

|

56.1

|

|

분기

|

14.2

|

50

|

|

반기

|

12.5

|

49.6

|

|

연간

|

13.8

|

52.2

|

보면 매월리밸런싱은 수익률이 떨어지지자만 분기,반기,연간은 얼추 수익률과 MDD가 비슷한 것을 확인할 수 있다. 이러한 경우 해당 저 PER 종목을, 분기,반기,연간 리밸런싱 할 경우 대략적으로 13%수익률에 최대손실 50%정도는 나올 수 있음을 예상할 수 있다.

다음에는 다른 팩터들에 대한 투자전략에 대해 또 알아보자.

'주식 > 퀀트투자' 카테고리의 다른 글

| 퀀트 투자 결과 및 리밸런싱(2022.04.15) (0) | 2022.05.31 |

|---|---|

| 퀀트투자 전략(3) - 계량지표 콤보 전략 (0) | 2021.12.31 |

| 퀀트투자 전략(2) - 저 PBR, PCR, PSR (0) | 2021.12.27 |

| 퀀트투자란 무엇인가? (0) | 2021.12.23 |

| 퀀트투자 결과 및 리밸런싱 (0) | 2021.12.15 |